Mit dem Näherrücken der US-Wahlen zeichnet sich ein enges Rennen zwischen Kamala Harris und Donald Trump ab. Wir haben diese Gelegenheit genutzt, um uns mit unseren Investmentboutiquen zu ihren Perspektiven hinsichtlich der möglichen Auswirkungen des Wahlergebnisses auf die Finanzmärkte und -portfolios zu beraten. Unser Fokus lag in erster Linie auf den Erkenntnissen unserer US-Manager, aber auch auf den potenziellen Auswirkungen auf die Schwellenländer, insbesondere China.

Claus Vorm, Sr. PM and Deputy Head of Multi Assets at Nordea Asset Management

Aufgrund unserer Bottom-up-Anlagephilosophie, die auf Risikoprämien basiert, haben wir keine spezifische Meinung zum Ausgang der US-Wahlen und positionieren unser Portfolio auch nicht entsprechend. Unser Ziel ist es, Portfolios aufzubauen, die robust genug sind, um ihre langfristigen Wertversprechen zu erfüllen, unabhängig vom Wahlergebnis. Daher liegt unser Hauptaugenmerk darauf, eine ausreichende Risikobelastung durch Strategien sicherzustellen, die das Portfolio sowohl im Falle eines Tail-Market-Szenarios schützen als auch potenzielle Gewinne aus einer Erholungsrallye nutzen können.

Wir gehen zwar nicht davon aus, dass ein Sieg von Harris oder Trump zwangsläufig zu einem Ausverkauf an den Märkten führen wird, aber unsere Portfolios sind so konzipiert, dass sie ausgewogen und darauf vorbereitet sind, die Unsicherheiten geopolitischer Ereignisse wie der US-Wahlen zu bewältigen. Anders als bei der Wahl 2016, als Trumps Sieg die Märkte überraschte, sind die Umfragen diesmal viel knapper, und beide Kandidaten verfügen über Regierungserfahrung, was ihre politischen Auswirkungen vorhersehbarer macht. Trumps Handels- und Steuerpolitik könnte möglicherweise inflationär sein, die Inflationsnormalisierung, die wir in letzter Zeit erlebt haben, umkehren und die fiskalischen Ungleichgewichte verschärfen. Dies könnte die Renditen über einen längeren Zeitraum in die Höhe treiben, da die Anleger eine höhere Entschädigung für das wahrgenommene Kreditrisiko bei US-Staatsanleihen verlangen. Umgekehrt würde ein Sieg von Harris wahrscheinlich den wirtschaftlichen Kurs der letzten Jahre fortsetzen, da ihr zentristischer Wahlkampf und ihre moderate Wahl zur Vizepräsidentschaft auf einen begrenzten Politikwechsel nach links hindeuten. Unabhängig vom Ergebnis scheint eine gespaltene Regierung wahrscheinlich, was die Wahrscheinlichkeit signifikanter politischer Veränderungen in die eine oder andere Richtung verringert. Selbst wenn eine Partei die volle Kontrolle gewinnt, haben die letzten Jahre gezeigt, wie schwierig es für beide Führungen ist, eine Politik durchzusetzen, die als extrem empfunden wird.

In den kommenden Wochen werden wir die Anleihemärkte und ihre Fähigkeit, das Aktienrisiko im Falle eines Ausverkaufs zu diversifizieren, genau beobachten. Sollten die Anleger den Eindruck haben, dass die neue Regierung die „sanfte Landung“ und die makellosen Desinflationstrends, die wir in letzter Zeit gesehen haben, bedroht, könnten die Renditen steigen und die Korrelationen zwischen Aktien und Anleihen könnten erneut ansteigen. In diesem Szenario glauben wir, dass unsere alternativen Risikoprämienstrategien für Aktien, festverzinsliche Wertpapiere, Währungen und anlageübergreifende Märkte gut positioniert sind, um den Anlegern die dringend benötigte Diversifizierung zu bieten. Wenn das Wahlergebnis hingegen von den Märkten positiv aufgenommen wird und wir eine Fortsetzung der normalisierten Korrelationen sehen, erwarten wir aufgrund ihrer fundamentalen Stärke und relativ günstigen Bewertungen sehr attraktive mittel- bis langfristige Renditen in unseren Portfolios.

Jim Schaeffer, Manager of NAM’s North American High Yield Bond Strategy Zusammen mit Kevin Bakker und Ben Miller co-PMs (Aegon Investment Management)

Die US-Präsidentschaftswahlen entwickeln sich zu einem sehr engen Rennen. Das Ergebnis könnte in beide Richtungen gehen, und es wird von vielen politischen Analysten als ein Loswurf angesehen. Wir gehen davon aus, dass die Ergebnisse von einer Handvoll Staaten abhängen werden. Obwohl Trump in letzter Zeit etwas an Schwung gewonnen hat, ist es zum jetzigen Zeitpunkt noch zu knapp, um sich festzulegen, zumindest nicht mit hoher Überzeugung.

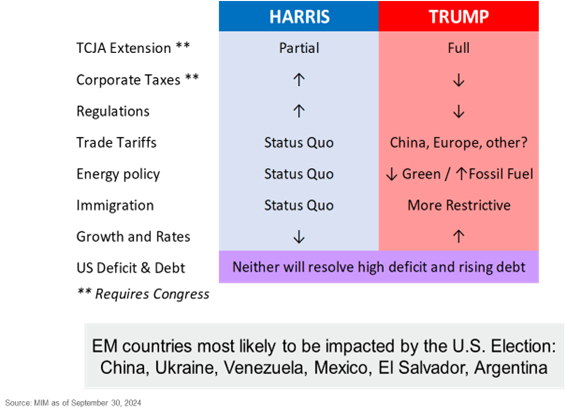

Was die Politik der Kandidaten betrifft, so besteht die einzige Ähnlichkeit darin, dass Harris oder Trump wahrscheinlich das Defizit erhöhen würden. Im Fall von Harris ist dies auf höhere Inlandsausgaben und im Fall von Trump auf mehr Steuersenkungen und mögliche Auswirkungen auf die Zölle zurückzuführen. Der Schlüssel dazu, wie wirkungsvoll die Amtszeit der/des Präsidentin/Präsidenten sein könnte, hängt davon ab, wie die Rennen um das Repräsentantenhaus und den Senat ausgehen. Wenn Harris gewinnt, halten wir es für sehr unwahrscheinlich, dass die Demokraten sowohl das Repräsentantenhaus als auch den Senat gewinnen. Die Senatsverteilung ist für die Demokraten sehr ungünstig. Sie müssten mehrere Sitze in Trumps Territorium verteidigen und die Umfrageergebnisse sehen nicht gut aus.

Umgekehrt könnte es bei einem Sieg Trumps auch zu einer gespaltenen Regierung Daher wird Harris wahrscheinlich eine geteilte Regierung haben, was die Chancen, dass eine transformative Politik verabschiedet wird, stark verringern wird. kommen (die Demokraten gewinnen das Repräsentantenhaus), aber wir glauben, dass er für seine Partei bessere Chancen hat, sowohl das Repräsentantenhaus als auch den Senat zu gewinnen, als Harris. Wenn die Republikaner alle drei Kammern hätten, würden wir unter anderem damit rechnen, dass die Steuersenkungen verlängert und die Körperschaftsteuersätze weiter gesenkt werden. Im Falle einer gespaltenen Regierung sollte man darauf achten, dass die Exekutivverordnung eine Schlüsselkomponente im Arsenal des Präsidenten bleibt. Zu den wichtigsten politischen Themen in diesem Zuständigkeitsbereich gehören wahrscheinlich Zölle und bis zu einem gewissen Grad die Grenzsicherheit.

Insgesamt ist die Situation nach wie vor unbeständig und es ist schwierig, das Ergebnis vorherzusagen. Darüber hinaus besteht eine gute Chance, dass wir am 6. November keinen endgültigen Gewinner haben, was die Unsicherheit kurzfristig noch verstärken könnte.

Die Auswirkungen der US-Wahlen auf die Märkte und die Wirtschaft bleiben abzuwarten. Zwar kann es im Zuge der Wahlen zu einer gewissen Unsicherheit und Volatilität kommen, doch in der Vergangenheit waren die direkten Auswirkungen einer Wahl auf den Markt für Hochzinsanleihen kurzfristig relativ gering.

Im Allgemeinen handelt es sich bei Hochzinsanleihen um eine kreditintensive Anlageklasse, die eher von unternehmensspezifischen Entwicklungen und Bottom-up-Faktoren bestimmt wird und weniger von breiteren makroökonomischen Trends und bestimmten Wahlergebnissen beeinflusst wird.

Aufgrund verschiedener Faktoren, von denen viele schwer vorherzusagen sind, könnten die Märkte jedoch kurzfristig im Zusammenhang mit der Wahl Volatilität erleben. Beispielsweise scheint der Markt keine hohe Wahrscheinlichkeit für erhöhte Zölle einzupreisen. Sollte Trump gewählt werden und die Republikaner siegen, könnte dies die Märkte stören und zu einem Aktienabverkauf führen. Eine allgemeinere Risikoaversion könnte auf den Hochzinssektor übergreifen und zu Spread-Volatilität führen.

Auf lange Sicht könnten mögliche Änderungen der Finanzpolitik erhebliche Auswirkungen auf die Wirtschaftsaussichten und das Umfeld haben, in dem Unternehmen tätig sind, was wiederum den Markt für Hochzinsanleihen direkter beeinflussen könnte.

MacKay Shields LLC (verwaltet unsere US-Investment-Grade-Strategien)

Auf der Zielgeraden dieser Wahlsaison deuten Umfragen und Wettmärkte auf ein Kopf-an-Kopf-Rennen um die Präsidentschaft zwischen zwei populistischen Kandidaten hin, die völlig unterschiedliche Ansichten über die Probleme des Landes und deren Lösung haben. Vizepräsidentin Harris hat ein progressives und expansives Haushaltsprogramm vorgelegt, das sich auf Sozialleistungen konzentriert, um die Probleme der Haushalte wie die Kosten für Wohnen, Gesundheitsversorgung und Kinderbetreuung anzugehen. Wenn sie gewählt wird, bedeutet die wahrscheinliche Mehrheit der Republikaner im Senat jedoch, dass sie dieses Programm kaum oder gar nicht voranbringen können. Die Republikaner könnten ihren Einfluss auf den Gesetzgebungsprozess auch nutzen, um im Haushaltsstreit Kürzungen der diskretionären Ausgaben durchzusetzen, wie sie es während der Präsidentschaft Obamas getan haben. Tatsächlich wird eine der ersten Herausforderungen für Harris im Amt darin bestehen, einen Showdown um die Schuldenobergrenze zu lösen. Dennoch gibt es Bereiche für mögliche Kompromisse. Dazu gehören ein erweiterter Kinderfreibetrag, Mittel für eine bessere Grenzsicherung und die Verlängerung vieler auslaufender Bestimmungen von Trumps Steuersenkungen aus dem Jahr 2017.

Sollte der ehemalige Präsident Trump die Wahl gewinnen, würden die Republikaner wahrscheinlich beide Kammern des Kongresses kontrollieren, was die Tür für eine vollständige Verlängerung der auslaufenden Bestimmungen der Steuersenkungen von 2017 und möglicherweise für weitere Steuererleichterungen für Konzerne und kleine Unternehmen öffnen würde. Trump hat auch über zusätzliche Unterstützung für Haushalte gesprochen, wie z. B. eine erweiterte Steuergutschrift für Familien mit Kindern und eine Reihe weiterer Steuerabzüge für Haushalte. Andere Aspekte seiner Agenda sind ausgesprochen negativ für das Wachstum. Einfuhrzölle würden als Steuer für die Verbraucher dienen und gleichzeitig die Inputkosten für die Produzenten erhöhen, und Vergeltungsmaßnahmen der Handelspartner würden dem Exportsektor schaden. Einwanderungsbeschränkungen und Maßnahmen zur Abschiebung von Einwanderern ohne Papiere würden das Wachstum der Erwerbsbevölkerung begrenzen und die Gesamtausgaben drücken. Daher könnte sich die Trump-Agenda, wenn sie vollständig umgesetzt wird, sehr wohl als negativ für das Wachstum erweisen.

Der Wahlausgang könnte mehrere Auswirkungen auf Anleihenportfolios haben, insbesondere angesichts der unterschiedlichen Fiskal- und Handelspolitik der beiden Kandidaten. Wenn Vizepräsidentin Harris gewinnt, könnte ihr expansives fiskalisches Programm zwar aufgrund der wahrscheinlichen republikanischen Kontrolle im Senat wahrscheinlich nicht vollständig verwirklicht werden, aber dennoch gezielte fiskalische Maßnahmen wie eine erweiterte Steuergutschrift für Kinder und die Verlängerung einiger von Trumps Steuersenkungen von 2017 vorantreiben. Dies könnte die Ausgaben der privaten Haushalte moderat stützen und den Kreditmärkten zugutekommen, die an die Konsumausgaben gebunden sind, wie z. B. im Einzelhandel und im wohnungsnahen Sektor. Wenn ihre breiter angelegten fiskalischen Initiativen jedoch blockiert werden, könnten die Nettoauswirkungen auf die Defizite und die Anleihenmärkte begrenzt sein, so dass die Renditen und Spreads der Staatsanleihen relativ eng bleiben.

Auf der anderen Seite würde ein Sieg Trumps wahrscheinlich eine aggressivere Finanzpolitik nach sich ziehen, insbesondere durch Steuersenkungen für Unternehmen und Haushalte, was zunächst das Wachstum ankurbeln und die Unternehmenskreditmärkte stützen könnte, insbesondere in Sektoren wie Energie, Telekommunikation und Banken. Die von ihm vorgeschlagenen Zölle und Handelsbeschränkungen könnten jedoch die Kosten für Produzenten und Verbraucher erhöhen und den Inflationsdruck erhöhen, der die langfristigen Anleiherenditen belasten würde. Eine verstärkte fiskalische Expansion unter Trump könnte auch die Defizite ausweiten, was zu einer steileren Zinsstrukturkurve und möglicherweise höheren Zinssätzen führen könnte. In diesem Umfeld könnten höher verzinsliche Kreditsektoren wie Hochzinsanleihen und bestimmte zyklische Sektoren aufgrund ihrer höheren Erträge attraktiver werden, was dazu beiträgt, die Anleger für die gestiegenen Risiken einer Ausweitung der Kreditspreads zu entschädigen. Eine Ausweitung der Spreads geht zwar typischerweise zulasten der Anleihekurse, die höheren Renditen können diese Verluste jedoch abfedern. Zudem haben Hochzinsanleihen im Allgemeinen eine kürzere Laufzeit und reagieren daher weniger empfindlich auf steigende Zinsen. Darüber hinaus könnten Sektoren wie Energie und Industrie von einer wachstumsfördernden Finanzpolitik profitieren, die ihre Kreditwürdigkeit im Laufe der Zeit verbessern könnte, was ein Engagement in diesen Sektoren trotz der kurzfristigen Volatilität zusätzlich rechtfertigt.

In beiden Fällen wird die Positionierung auf Sektorebene entscheidend sein. Unter Harris könnten Sektoren, die an Staatsausgaben gebunden sind, wie z. B. Gesundheitswesen und Versorgungsunternehmen, eine stabilere Entwicklung verzeichnen. Unter Trump könnten zyklische Sektoren wie Industrie und Energie von Deregulierung und Steuersenkungen profitieren, obwohl die Kreditrisiken in Sektoren zunehmen könnten, die höheren Zöllen und einem langsameren globalen Wachstum ausgesetzt sind.

Ken Shinoda, Manager of NAM’s US Asset-Backed-Securities portfolios

(DoubleLine Capital LP)

Wir stellen im Allgemeinen fest, dass Marktprognostiker dazu neigen, die Ergebnisse der US-Wahlen und ihre direkten Auswirkungen auf den Markt zu überbewerten, insbesondere kurzfristig in der Wahlsaison. Wir werden höchstwahrscheinlich nur marginale Änderungen sehen, und viele Änderungen würden Zeit brauchen. Eine festgefahrene Regierung wird die Fähigkeit beider Kandidaten einschränken, umfassende Änderungen vorzunehmen. Trump würde, falls er gewählt wird, wahrscheinlich die Unternehmenssteuersenkungen verlängern, während Harris von Konjunkturprogrammen für Eigenheimkäufer und neue Kleinunternehmen gesprochen hat. Im Allgemeinen würden die Wahlversprechen beider Kandidaten mehr Druck auf das explodierende Defizit ausüben. Fortgesetzte Ausgaben wären ein Gegenwind für die Inflationsrate von 2 %.

Wir glauben, dass die bevorstehende Wahl zu erhöhter Marktvolatilität führen könnte, wenn wir uns dem Wahltag nähern, unabhängig davon, wer in den Umfragen führt. Wie immer werden die Portfoliorenditen weitgehend von Zinsbewegungen und Kreditspreads bestimmt. Wir versuchen nicht, auf Basis von Prognosen für das US-Wahlergebnis zu „handeln“, sondern investieren mit unserem im Allgemeinen 12–24-monatigen Wirtschaftsausblick im Hinterkopf und dort, wo wir den attraktivsten relativen Wert auf den Märkten sehen. Die Politik beider Kandidaten wäre nach ihrer Wahl natürlich ein Faktor, den wir in unseren Wirtschaftsaussichten berücksichtigen sollten.

Thomas Smith, Portfolio Manager of NAM’s Emerging Market Bond Strategy

(MetLife Investment Management)

Wir glauben, dass ein potenzieller Kantersieg von Bedeutung ist: Ein solcher deutlicher Sieg einer der beiden Parteien hätte Auswirkungen auf Bedenken wie höhere Ausgaben/niedrigere Steuern, mehr Defizite, potenziell höhere Zinsen, da die Aufnahme von Schulden zu einem größeren Problem wird.

Die Präsidentschaftswahl wird wahrscheinlich vor allem Bedeutung für die Handelswege haben: Unter Trump würden China und Europa (außer Großbritannien) mit höheren Zöllen rechnen. Einige glauben, Trump werde drohen, das USMCA auslaufen zu lassen, anstatt es neu zu verhandeln. Andererseits könnte er aber neu verhandeln, wenn Mexiko Anstrengungen unternehmen würde, China aus der Lieferkette für Elektrofahrzeuge auszuschließen. Es ist wahrscheinlich, dass Zollerhöhungen Auswirkungen auf die Inflation in den USA haben werden, aber sie werden wahrscheinlich auch viel geringer ausfallen als das, was wir 2022-23 gesehen haben – beachten Sie auch, dass es sich bei den Zöllen für die USA größtenteils um einmalige Erhöhungen handelt (von Vergeltungsmaßnahmen und eskalierenden Handelskriegen abgesehen).

Wir glauben, dass Regulierungen von Bedeutung sein werden: Unter Trump werden wir wahrscheinlich weniger Regulierungen sehen als unter Harris und wahrscheinlich auch weniger kartellrechtliche Maßnahmen (außer im Technologiesektor). Dies könnte erhebliche positive wirtschaftliche Auswirkungen haben, insbesondere in bestimmten Sektoren, die von Kartellverfahren betroffen sind, und in Sektoren, die aufgrund der Energiewendepolitik unter Biden bevorzugt bzw. eingeschränkt wurden.

Themen wie Handel, Globalisierung, Verteidigungsausgaben und China werden mit Spannung erwartete Themen der Wahlkampfrhetorik sein. Der anhaltende Konflikt im Nahen Osten wird für beide Kandidaten eine Gratwanderung sein, angesichts der historischen Haltung der USA gegenüber Israel und der Notwendigkeit, den lokal begrenzten Krieg zu steuern und eine weitere Eskalation zu vermeiden. Die Kriegsentwicklungen wirken sich außerdem auf den Energiesektor aus, wo Sorgen um den Konflikt und Versorgungsunterbrechungen die Energiepreise gestützt haben, die zuvor aufgrund der schwächeren Makroaussichten unter Druck standen.

Wir erwarten im Vorfeld der Wahl eine gewisse Volatilität, da die Umfragen derzeit nicht auf einen klaren Favoriten hindeuten, und sogar danach, da die Märkte die Ergebnisse und den Trickle-Effekt weltweit verarbeiten. Im Vorfeld der Wahl haben wir das Gesamtrisiko in allen Schwellenmarktportfolios etwas reduziert und in der Folge unseren Tracking Error im Vergleich zu entsprechenden Benchmarks gesenkt. Wir möchten die Möglichkeit haben, Käufer zu sein, wenn es zu disruptiven Ergebnissen kommt. In der Zwischenzeit haben wir uns auf Kredite mit hoher Überzeugung konzentriert, darunter ausgewählte aufstrebende Staatsanleihenkandidaten, die unserer Meinung nach von einer weiteren Spread-Verengung profitieren könnten.

Manulife Investment Management (Verwaltung unseres Portfolios in chinesischen Aktien)

Ungeachtet des Ausgangs der US-Wahl erwarten wir, dass es zwischen China und den USA weiterhin zu Spannungen kommen wird. Wenn Trump gewinnt, hat er signalisiert, dass er bereit ist, einen Importzoll von mindestens 60 % auf China und einen universellen Importzoll von 10 bis 20 % auf den Rest der Welt einzuführen. Wenn Harris gewinnt, werden die Handels- und Zollpolitik wahrscheinlich beim Status quo bleiben.

Wir sehen jedoch nur begrenzte Auswirkungen, da Zollmaßnahmen nichts Neues sind und von der Trump-Regierung seit 2018 umgesetzt werden. Beachten Sie, dass Chinas Exporte in die USA seitdem zurückgegangen sind, während die Exporte in den Rest der Welt zugenommen haben. Beispielsweise sind Chinas Exporte in die USA von Elektrofahrzeugen, Solarzellen und Halbleitern sehr gering.

Außerdem haben chinesische Unternehmen weltweit Fabriken gebaut, um ihre Betriebe zu lokalisieren, z. B. in Mexiko und Europa, um Zölle abzumildern (d. h. globale Strategie). Außerdem könnte es negative Auswirkungen auf die US-Wirtschaft geben (z. B. Inflation, hohe Produktpreise), wenn weitere Zölle erhoben werden, was die neue Regierung dazu veranlassen könnte, die Auswirkungen zu überdenken.

GW&K Investment Management LLC (Verwaltung globalen Small-Cap-Portfolios)

Was die erwarteten Ergebnisse angeht, deuten Umfragen darauf hi unserer n, dass die Präsidentschaftswahlen und einige Kongresswahlen derzeit zu knapp sind, um einen Gewinner vorherzusagen. Diese Unsicherheit in Verbindung mit sich entwickelnden politischen Programmen für beide Kandidaten wird wahrscheinlich kurzfristige Volatilität an den US-Märkten auslösen. Die Besorgnis der Anleger ist jedoch ein übliches Merkmal von Wahlzyklen und sollte, wie in der Vergangenheit, nach dem Amtsantritt der neuen Regierung nachlassen. Es ist auch wichtig zu beachten, dass sich US-Aktien im Allgemeinen gut entwickelt haben, unabhängig davon, welche politische Partei im Weißen Haus sitzt.

Entgegen der landläufigen Meinung haben die Märkte eine bemerkenswerte Fähigkeit bewiesen, zuzulegen, unabhängig davon, welche Partei im Weißen Haus sitzt. Im vergangenen Jahrhundert haben sowohl demokratische als auch republikanische Regierungen Phasen robuster Aktienmarktentwicklung erlebt. Dieser überparteiliche Bullenlauf stellt die Vorstellung in Frage, dass eine Partei von Natur aus „besser für die Wirtschaft“ ist als die andere.

Wir erwarten nicht, dass die Wahl einen längerfristigen Einfluss auf die relative Performance globaler Small Caps haben wird. Unser Ziel ist es, ein Portfolio aus hochwertigen, gut geführten Unternehmen aufzubauen, die umsichtig kapitalisiert sind und einen konstant starken Cashflow generieren. Sie weisen im gesamten Konjunkturzyklus, selbst in schwierigeren Zeiten, tendenziell eine gute Performance auf und dürften in der Lage sein, alle wahlbedingten politischen Veränderungen zu meistern.

Loomis, Sayles & Company, LP (verwaltet einige unserer globalen Aktienportfolios)

Wahlen waren im Jahr 2024 ein marktbewegender Faktor. Machtwechsel und mögliche politische Reformen werden unserer Ansicht nach wahrscheinlich weiterhin wichtige Überlegungen für Anleger sein. Die US-Präsidentschaftswahlen sind im Wesentlichen ein Münzwurf. Wir vermuten, dass eine geteilte Regierung das Ergebnis sein wird, wenn Harris gewinnt. Ein solches Ergebnis erschwert die Verabschiedung wichtiger politischer Änderungen, was den Risikomärkten unserer Meinung nach gefallen würde. Aber wenn Trump gewinnt, wird er höchstwahrscheinlich einen klaren Sieg erringen.

Keiner der US-Präsidentschaftskandidaten scheint sich auf Haushaltskonsolidierung zu konzentrieren, was unserer Meinung nach bedeutet, dass sich das Haushaltsdefizit der US-Regierung in naher Zukunft wahrscheinlich nicht verbessern wird. Erhöhte Staatsausgaben können das Wirtschaftswachstum und in gewissem Maße die Beschäftigung ankurbeln. Sie können jedoch auch die Haushaltsdefizite vergrößern, da mehr Schulden zu höheren Zinssätzen ausgegeben werden.

Obwohl es schwierig ist, den richtigen Zeitpunkt zu bestimmen, sollte der Markt irgendwann beginnen, die Folgen des Defizits abzuwägen. Bis dahin glauben wir, dass der globale Zyklus der geldpolitischen Lockerung die Zinssätze weiter nach unten tendieren lassen sollte.

Wir konzentrieren uns weiterhin auf Investitionen in Qualitätsunternehmen, von denen wir glauben, dass sie in der Lage sind, das aktuelle Umfeld zu bewältigen und langfristig Wert zu generieren. Phasen der Volatilität können uns die Gelegenheit bieten, Positionen in Qualitätsunternehmen zu attraktiveren Bewertungen aufzubauen.